Le secteur de l’assurance est traditionnellement connu pour la complexité de ses démarches et processus, notamment en matière d’indemnisation. Les clients, parfois las, redoutent le moment où ils devront déclarer un sinistre, les nombreuses pièces qu’ils devront fournir et documents qu’ils devront remplir.

Pour autant, la digitalisation a fortement dynamisé ces processus, bien que tout ne soit pas encore parfait. Face à l’injonction réglementaire qu’ont connu les assureurs, ils ont dû innover pour collecter les informations et pièces justificatives, sans pour autant alourdir la relation qu’ils entretiennent avec leurs clients. L’apparition de directives européennes contre le blanchiment et le financement du terrorisme (comme la cinquième directive européenne LCB-FT) ont imposé aux acteurs d’accélérer leur transformation digitale tout en réduisant leur exposition aux risques.

Dans le même temps, les attentes en matière d’expérience client n’ont jamais été aussi élevées. Biberonnés aux parcours utilisateurs transparents et rapides, habitués à souscrire à des services à la volée et en un rien de temps, et ce, quel que soit le canal, les clients réclament maintenant la même qualité d’expérience, peu importe le service. A l’ère du tout numérique, l’expérience client se doit d’être facile et transparente, pour ne pas les pousser à abandonner leur parcours de souscription suite à de trop grandes contraintes. Ainsi, ils s’attendent à pouvoir utiliser de manière fluide les nombreux canaux à leur disposition pour souscrire à des produits, déclarer un sinistre, ou suivre l’avancement de leur dossier. Comment préserver l’expérience client dans l’assurance ?

L’expérience utilisateur dans l’assurance, un dé aux multiples facettes

Si les assurances ont réussi à entamer leur transformation digitale avec succès, le parcours utilisateur et les fonctionnalités offertes sur l’ensemble des canaux et points de contacts n’ont pas encore atteint leur niveau de maturité. En IARD (assurance de biens), la prise en compte de l’expérience utilisateur (UX) dans la conception des parcours clients ne semble encore pas assez priorisé, bien qu’elle offre de nombreux avantages.

Entre digitalisation de l’onboarding et réglementation

La réponse aux enjeux réglementaires en matière de Know Your Customer (KYC) a été un casse-tête pour de nombreuses compagnies d’assurance. D’un côté, les assureurs sont soumis à une injonction réglementaire quant à la collecte de certaines informations, susceptible d’alourdir leurs processus. De l’autre, ils sont attendus quant à la qualité du parcours utilisateur proposé, qui se doit d’être simple et rapide. Un processus bien pensé doit collecter toutes les informations nécessaires, non seulement d’un point de vue réglementaire, mais également commercial, sans pour autant altérer l’expérience digitale. Bien que l’idée soit simple à concevoir, la balance entre ces deux milieux est parfois difficile à réaliser. C’est pourquoi les solutions de KYC ont connu leur avènement dans de nombreux secteurs, grâce à leur apport en matière de transparence et de rapidité.

Créer de l’engagement en simplifiant l’entrée en relation

Qui dit meilleure expérience utilisateur, dit également augmentation des ventes. Si un client apprécie la plateforme sur laquelle il se trouve, il sera beaucoup plus enclin à s’engager dans la souscription de services, étant rassuré par la simplicité du parcours qui l’attend. Au contraire, si l’utilisateur suspecte un processus lourd et complexe, il éprouvera beaucoup plus de craintes quant à la souscription à un service sur une plateforme donnée. Une expérience utilisateur réussie offre également plus d’autonomie, élément fortement attendu par les nouvelles générations ultra-connectées et désireuses d’effectuer leurs démarches à leur rythme.

Améliorer l’efficacité grâce à un processus automatisé

Et l’autonomie n’est pas uniquement avantageuse pour les utilisateurs. Une expérience digitale bien conçue peut permettre de réaliser des économies substantielles pour les assureurs. Les clients étant en mesure de réaliser des actions par eux-mêmes limiteront de facto leurs interactions avec le service client. Cela entrainera ainsi une réduction non-négligeable des coûts du côté des assureurs, mais aussi un réel gain de temps des deux côtés. Par une collecte documentaire automatisée plus rapide grâce à la numérisation et à l’océrisation, les solutions de KYC garantissent aussi une amélioration marquée de la productivité. Cette meilleure efficacité aura un impact direct sur la relation client, puisqu’elle permettra aux assureurs de se recentrer sur cette relation plutôt que de perdre du temps à traiter les demandes.

Rester compétitif en proposant la meilleure expérience à distance

Enfin, l’expérience utilisateur est désormais un facteur de démarcation vis-à-vis de sa concurrence. Ce phénomène se vérifie dans l’industrie bancaire, où des utilisateurs n’hésitent désormais plus à changer de banque suite à une expérience client peu satisfaisante vis-à-vis des points de contacts qui leurs sont proposés. Par effet miroir, elle a aussi un impact direct sur la loyauté des clients. Plus l’expérience est satisfaisante et claire, moins les clients seront enclins à changer pour une autre compagnie d’assurance.

Les avantages d’un onboarding automatisé dans l’assurance

Bien que l’expression « amélioration de l’expérience utilisateur » revienne souvent, il est parfois difficile de s’imaginer ce que cela implique vraiment. Collecter les informations strictement obligatoires à des fins commerciales et de KYC permet non seulement d’améliorer le temps nécessaire pour remplir des formulaires mais aussi de se conformer aux limites imposées par le RGPD. Par ailleurs, certaines bonnes pratiques en matière d’UX permettent d’optimiser les formulaires, améliorant le taux de conversion tout en facilitant la vie des utilisateurs :

- Un parcours fluide : quel que soit la demande du client, le parcours utilisateur doit répondre au besoin du client de la manière la plus fluide et transparente possible, sans qu’il ait à prendre des chemins de traverse pour arriver à son but. Ainsi, à l’aide d’un design clair, le client doit facilement comprendre ce qui lui est demandé, et là où il veut aller ;

- Des processus simplifiés : la collecte d’informations client doit se limiter au strict nécessaire pour une plus grande efficacité ainsi qu’une meilleure conformité aux règles édictées par le RGPD ;

- Données fiabilisées : grâce au chargement de documents personnels (pièce d’identité, factures, etc.) et à l’océrisation, les informations fournies peuvent être réputés conformes et fiables beaucoup plus facilement. Les compagnies d’assurance disposeront donc d’un meilleur niveau de confiance dans les informations en leur possession ;

- Efforts limités : en réexploitant les données fiables préalablement recueillies grâce à l’auto-complétion, l’expérience utilisateur n’en sera que plus agréable et évitera au client toute re-saisie (et erreurs potentielles) ;

- Réponse instantanée : plus qu’une réponse de principe, les clients cherchent du concret et attendent de l’immédiateté. Proposer une expérience utilisateur qui répond à ce besoin est un réel avantage concurrentiel pour une compagnie d’assurance, car ses clients apprécieront le gain de temps lors de processus parfois fastidieux.

L’expérience digitale d’aujourd’hui, les attentes utilisateurs de demain

Bien que connaissant une transformation digitale tardive, le secteur des assurances n’est pour autant par réfractaire au changement. Au contraire, bon nombre de compagnies d’assurance se sont dotées d’équipes dédiées à l’innovation et au digital, afin de se calquer au mieux sur les tendances de demain. Ces dernières se diffusent par ailleurs de plus en plus dans le secteur. En effet, les compagnies d’assurance font preuve d’un appétit grandissant pour les technologies disruptives qui répondront aux attentes des utilisateurs de demain.

En premier lieu, et fort de l’actualité, les chatbots et autres IA conversationnelles se trouvent désormais majoritairement intégrées dans le parcours utilisateur. L’objectif est de guider, aiguiller et renseigner lors des étapes successives, tant durant l’onboarding, la souscription que la déclaration de sinistre. Cette technologie répond également au besoin d’autonomie exprimée par les nouvelles générations, permettant de répondre à certaines questions qui auraient nécessité un conseiller auparavant. Les IA peuvent également répondre à un autre besoin : celui de la personnalisation. Face à la masse de données souvent collectée par les assureurs, il est maintenant possible d’offrir des recommandations de produits personnalisées grâce à une meilleure connaissance client. Cela peut passer par les données démographiques, l’historique client, ou encore le comportement en matière de navigation.

Ensuite, il existe toujours une forte attente vis-à-vis de l’expérience mobile. Le téléphone est devenu le point central permettant de gérer de nombreuses opérations bancaires, ses rendez-vous médicaux, ou encore ses voyages. Les utilisateurs s’attendent dès lors à trouver les mêmes fonctionnalités sur leur application mobile que sur le site Internet de son assureur. Les sites Internet doivent d’ailleurs être adaptés en responsive ou être dotés d’une version mobile, pour pouvoir répondre au mieux au format de l’appareil utilisé pour la navigation.

D’autres pistes comme la gamification de l’expérience utilisateur, ou encore la réalité virtuelle, sont explorées, mais restent à ce stade de l’ordre de l’expérimentation.

Si de nombreux progrès sont encore à accomplir pour améliorer l’expérience utilisateur, le secteur de l’assurance est conscient de l’importance de ces chantiers pour réussir sa transformation digitale. Preuve en est que 91% de ses décideurs estiment que l’amélioration de l’expérience client est une priorité stratégique de la transformation digitale de leur entreprise, selon une étude Argus-Sopra Steria.

La vérification d’identité au service des assureurs

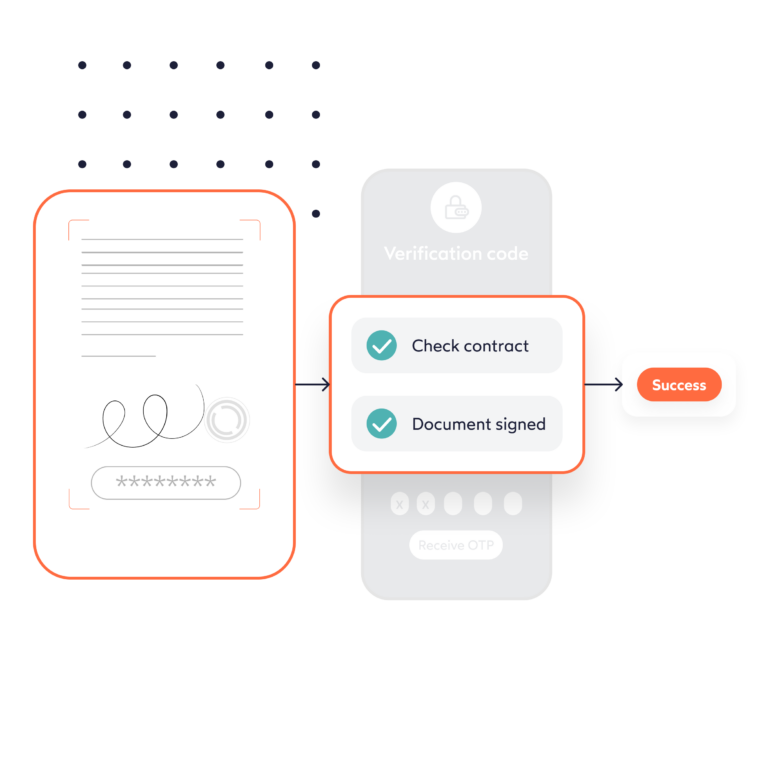

Nos solutions de vérification d’identité automatisée sont basées sur l’IA pour embarquer les utilisateurs du monde entier, à tout moment et en tout lieu. Idéal pour l’IARD, la digitalisation de processus tel que l’onboarding, la souscription à un service ou encore l’indemnisation permet de les rendre plus fiable, simple et rapide. Transparent pour l’utilisateur, notre solution facilite l’expérience client en lui offrant la possibilité de souscrire à n’importe quel produit, sans changer de canal, en 3 étapes.

Vous voulez en savoir plus sur l’entrée en relation dans l’assurance ?

Par

Emilie Aznaran

Business Developer Insurance chez IDnow

Connectez-vous à Emilie sur LinkedIn