La montée en puissance du numérique ces dernières années a fait naître de nouveaux usages, principalement sur mobile. Les utilisateurs ont aujourd’hui des attentes de plus en plus élevées en matière de technologie numérique. Des résultats instantanés, une utilisation simple et sécurisée font partie des critères sur lesquels ils fondent leurs décisions. Avec l’explosion des services en ligne, les entreprises se doivent d’être de plus en plus vigilantes dans les processus d’onboarding de leurs clients. En effet, la protection des données clients et des données entreprises devient un enjeu phare en termes d’entrée en relation à distance, et nécessite des solutions adaptées.

Cette digitalisation favorise également la tendance du BYOD (“Bring Your Own Device”), qui prend une place majeure dans les entreprises. Les salariés sont amenés à utiliser leur appareil mobile personnel pour un usage professionnel et cela représente des risques en termes de sécurité et de confidentialité pour les entreprises. Alors comment protéger ces données au maximum tout en offrant à vos clients la meilleure entrée en relation à distance possible ?

Dans cet article, vous découvrirez comment la mise en place de terminaux mobiles professionnels sécurisés couplée à de la vérification d’identité vous permet d’améliorer vos processus d’entrée en relation client.

Protégez vos données et celles de vos clients via un terminal mobile professionnel sécurisé

Dans une ère digitale où les smartphones sont omniprésents dans notre quotidien, les salariés sont de plus en plus amenés à utiliser leur terminal personnel pour effectuer des tâches professionnelles. Néanmoins, cette pratique est confrontée à divers aléas en termes de sécurité et de confidentialité pour les entreprises.

Le smartphone peut d’abord faire face à des risques physiques, comme le vol ou la casse, mais surtout il implique des risques de fuites de données privées d’entreprises, causés par la présence d’applications tierces (telles que Facebook Messenger ou Snapchat). D’autant plus, dû à l’usage personnel de l’utilisateur sur son smartphone, les données peuvent être exposées à des attaques externes (virus ou hacking) et ainsi mettre en danger les données professionnelles de l’entreprise par la même occasion.

C’est pourquoi Famoco a conçu une gamme de terminaux mobiles dédiés à un usage strictement professionnel, en faisant de la protection des données d’entreprise sa raison d’être. Ainsi, ces terminaux mobiles sont tous développés sous Famoco OS (un système d’exploitation Android dédié aux entreprises) pour réduire au maximum toutes fuites de données. Les utilisateurs peuvent alors accéder à une sélection d’applications professionnelles pour effectuer leurs tâches, sans risquer de mettre en danger les données de leur entreprise.

Famoco OS profite des mêmes avantages qu’un Android classique et n’intègre pas les applications standard de Google (comme Maps, Chrome ou Play Store) qui génèrent un grand flux de métadonnées vers les serveurs de Google, et drainent des données mobiles. Ce système d’exploitation mobile pour les professionnels ajoute une couche de sécurité supplémentaire aux données d’entreprises en réduisant les risques de traitement des données d’entreprise par un tiers et la consommation des données mobiles (qui est onéreuse pour les entreprises gestionnaires de grandes flottes de terminaux).

Avec l’utilisation de ce service, le salarié peut effectuer ses tâches professionnelles de manière totalement sécurisée, tels que la gestion de stock, la validation de ticket, les prises de paiement ou encore pour réaliser un processus KYC. Le KYC (Know Your Customer), consiste à savoir qui est votre client et il permet de savoir à qui vous vous adressez lors de la souscription à un bien ou un service. La naissance de nouveaux acteurs dans le secteur financier comme les fintechs ou encore les jeux d’argent en ligne ont soulevé de nouvelles exigences dans les processus de KYC. Ces acteurs doivent être en mesure d’identifier ou de vérifier l’âge de leurs clients lorsqu’ils ouvrent un compte, afin de se conformer strictement aux réglementations nationales et internationales, et ce en toute sécurité. La vérification automatique à distance des documents d’identité devient donc un élément clé pour toutes ces organisations. Elle apporte instantanément la confiance nécessaire à l’entrée en relation client et permet de lutter contre la fraude documentaire, ou encore le blanchiment d’argent, tout en offrant une expérience utilisateur optimisée. Comment cela fonctionne-t-il ?

Améliorez vos entrées en relation client avec un service de vérification d’identité automatisée

Une solution de vérification d’identité vous offre une expérience entièrement automatisée et instantanée directement depuis vos applications. En s’appuyant sur des développements avancés en matière de traitement d’images et de Deep learning, ce service permet aux entreprises de vérifier des documents d’identité, d’en extraire les informations et d’obtenir une réponse claire et instantanée sur la conformité du document analysé et sur l’identité de la personne. Vous pouvez alors rapidement et facilement répondre aux exigences du KYC en ligne sans investir dans des développements spécifiques.

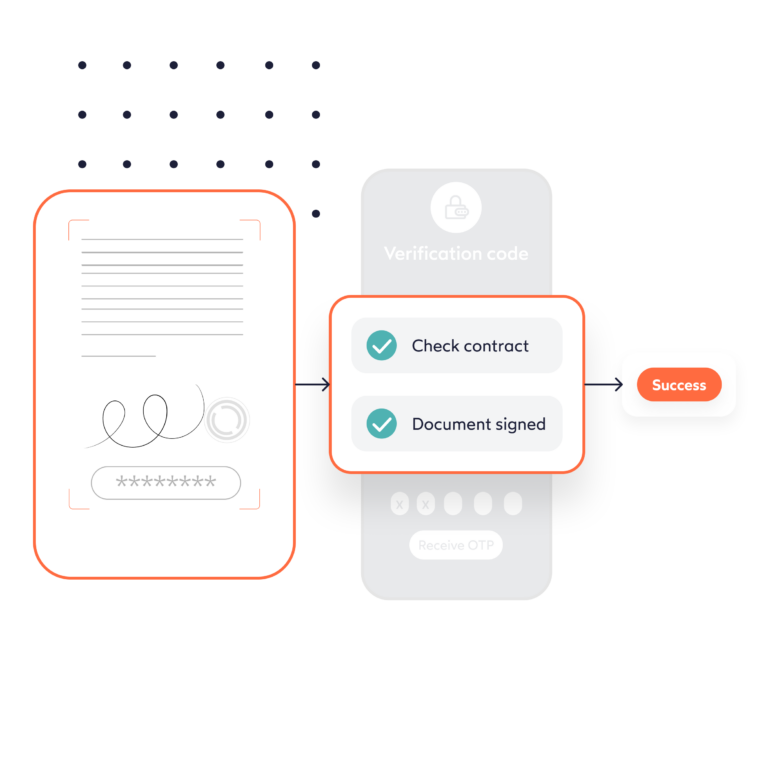

Par exemple, via un parcours mobile, votre client capture son document d’identité, ces informations sont ensuite analysées par une API de vérification d’identité afin de valider ou d’invalider son authenticité. Afin de renforcer les contrôles d’identité à distance, le détenteur du document s’identifie via une session de reconnaissance faciale biométrique.

Cette étape de détection du vivant, intégrée à un service de vérification d’identité permet d’ajouter un niveau de fiabilité supplémentaire. La solution demande à l’utilisateur de faire un léger mouvement de tête afin de vérifier qu’il s’agit d’une personne réelle derrière son écran. La détection de mouvements permet, par exemple, de remarquer si l’utilisateur porte un masque lors du contrôle. Ces nouvelles technologies assurent une protection robuste contre la fraude tout en offrant une expérience client fluide et instantanée. De cette façon, vous êtes assuré que la personne qui veut s’inscrire est bien celle qu’elle prétend être et donc de détecter les tentatives d’usurpation d’identité.

Avec les exigences réglementaires (eIDAS, LCB–FT etc.) la vérification d’identité joue un rôle clé dans la transformation digitale des entreprises et dans l’adaptation des processus KYC. De plus, les utilisateurs ont aujourd’hui des attentes de plus en plus élevées en matière de technologie numérique. Des résultats instantanés, une utilisation simple et des parcours intuitifs font partie des critères sur lesquels ils fondent leurs décisions. La vérification d’identité entièrement automatisée permet d’améliorer les processus d’onboarding des clients, de sécuriser leur inscription et de leur offrir une meilleure expérience digitale.

IDCheck.io est la solution de vérification d’identité automatisée de référence sur le marché européen qui vous permet de répondre à ces défis.

Ainsi, en utilisant un terminal mobile professionnel sécurisé et en ajoutant une étape de vérification d’identité à distance, vous offrez à vos clients une entrée en relation mobile 100% sécurisée : des données protégées et une confiance instantanée. Qu’est-ce que cela donne en action ?

Cas d’usage télécom : découvrez comment Orange enrôle ses clients en moins de 30 secondes

En décembre 2016, suite à une législation du gouvernement belge sur l’identification des possesseurs de carte SIM, Orange a dû déployer un système de KYC à travers toutes les boutiques du pays. Ce fut un réel défi pour le géant de la télécommunication, car il était confronté à l’identification de plus de 3,5 millions de cartes SIM et à un réseau de distribution très fragmenté. Il était alors nécessaire de concevoir rapidement une solution simple, efficace et sécurisée pour les clients et les commerçants en boutique.

Pour mettre en place cette solution à échelle nationale, Orange a collaboré avec Famoco et IDnow. L’application de KYC a alors été fournie par IDnow, permettant de vérifier l’identité du client et de scanner sa carte SIM dotée d’une puce NFC pour l’associer à son propriétaire; application qui a su identifier les clients en moins de 30 secondes. L’application KYC a ensuite été installée à distance sur une flotte de terminaux Famoco FX100, grâce à une plateforme de gestion de terminaux mobiles, la Famoco MDM. L’utilisation de terminaux professionnels assure une sécurité maximale des données privées des clients Orange (nom, adresse, numéro d’identité, etc.). Données échangées entre le terminal et les bases de données gouvernementales. Cette collaboration a permis à Orange d’assurer l’identité de ses clients depuis leur base de données tout en restant conforme à leurs obligations confidentielles.

La solution a été un franc succès, avec à un déploiement en moins de 4 mois sur près de 1700 boutiques, 95% de cartes SIM actives ont été identifiées. Suite à cela, Orange a reçu des retours positifs de ses clients sur l’efficacité et la simplicité de la solution.

La mise en place de terminaux mobiles professionnels sécurisés associée à une solution de vérification d’identité vous permettra d’améliorer nettement vos processus d’entrée en relation client : une expérience utilisateur intuitive et instantanée et des données protégées.

Par

Mallaury Marie

Content Manager chez IDnow

Connectez-vous à Mallaury sur LinkedIn

Consulter notre infographie : Opérateurs Télécoms et KYC, les 3 principaux challenges lors de la souscription en ligne.