La révolution du quotidien passera par un changement de paradigme dans nos modes d’identification. C’est le pari pris par l’État français, en misant sur le projet FranceConnect, permettant – entre autres – d’accéder à plus de 1 500 sites publics et privés. L’objectif : poser les fondations pour le futur de l’identité numérique de niveau substantiel en France. Pour autant, le niveau de sécurité FranceConnect n’apporte pas de garanties suffisantes en termes de risque d’usurpation d’identité.

Ainsi, il ne peut être utilisé que pour des services ne représentant pas un fort enjeu pour l’utilisateur. Afin d’apporter une réponse aux secteurs réglementés en matière de vérification d’identité et pour palier au retard de l’identité numérique, l’État français a intégré, au travers de l’ANSSI, en mars 2021 le référentiel PVID, soit huit années après la publication du règlement eIDAS au niveau européen. Ce référentiel vise à certifier les prestataires de vérification d’identité à distance offrant une solution robuste et fiable via un Visa Sécurité ANSSI.

L’encadrement du secteur bancaire aujourd’hui

Première pierre à l’édifice dans un écosystème encore balbutiant, le référentiel PVID apporte une clarification quant aux services de vérification d’identité en France en établissant une grille de lecture claire et précise. Il offre également de nouvelles possibilités quant au parcours utilisateur à proposer, en donnant la possibilité à l’utilisateur de sélectionner la méthode de vérification d’identité qu’il préfère. L’expérience client s’en retrouve donc améliorée.

Le référentiel PVID est dorénavant un élément clé du dispositif d’une identité numérique de niveau substantiel. Son déploiement massif s’inscrit donc dans une logique d’anticipation de ce qui peut être considéré comme le futur de l’identité en ligne.

Pour autant, les solutions de gestion d’identités de bout-en-bout tardent encore à s’établir. Dans le monde de la banque, l’utilisateur se retrouve souvent à renseigner de nombreux éléments d’identité, et ce quelle que soit l’étape du parcours client. Outre l’ajout de barrières à l’entrée en relation, cela représente également, côté banque, un traitement de ces données, ainsi qu’une étape de vérification obligatoire. Si le recours à un prestataire certifié PVID répond à un besoin grandissant de vérification à distance, l’identité numérique de niveau substantiel apporte quant à elle de nombreux avantages supplémentaires.

Dans un contexte réglementaire en constante évolution, notamment en matière d’obligation KYC (Know Your Customer), l’industrie bancaire a tout intérêt à capitaliser sur l’identité numérique de niveau substantiel. Cette anticipation pourrait leur permettre de s’appuyer sur des tiers de confiance en charge de l’identité numérique, promouvoir l’usage d’une identité numérique unique dans les différents usages bancaires (EER, accès aux comptes, paiements…) et ne plus avoir à gérer directement cette brique de sécurité et ses spécificités (réglementation, risques, UX…).

Le référentiel PVID : un marchepied vers l’identité numérique substantielle ?

Alors que la certification française PVID est « précurseur d’une nécessaire et très attendue harmonisation européenne » comme le souligne Marc Norlain (Chief architect & board member chez IDnow), elle est également une première étape vers l’identité numérique de niveau substantiel. En effet, cette dernière est à juste titre le futur du PVID, car elle permet de lever plusieurs limitations. La première étant bien sûr de faciliter la fourniture de preuves de tout (ou partie) de ses données d’identité, sans avoir à fournir à chaque fois des documents physiques d’identité, ou réaliser un parcours de vérification d’identité à distance. Cette solution peut s’imposer comme une solution plus pérenne au certificat qualifié logé dans un portefeuille d’identité.

L’identité numérique de niveau substantiel renforce la sécurité des transactions, mais aussi la confiance que l’utilisateur a dans les services auxquels il a accès. Dans le secteur bancaire, cela peut se traduire par un taux de conversion plus élevé à des produits présentant parfois des barrières importantes, tant les démarches administratives peuvent être fastidieuses.

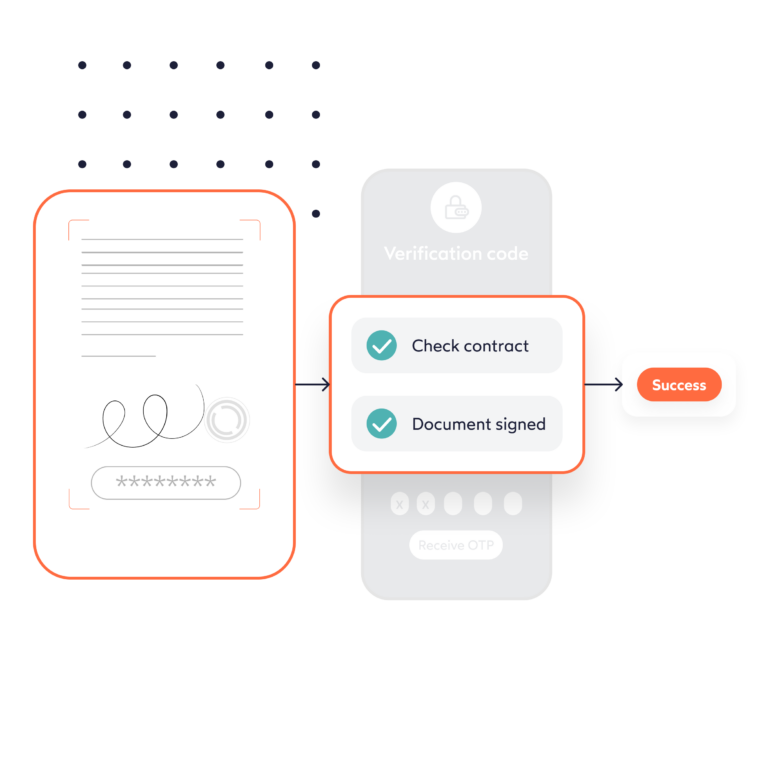

De nombreux cas d’usage sont à envisager, de la connexion sécurisée à un service, en passant par l’identification auprès d’un partenaire tiers, jusqu’à la signature numérique de documents.

Pour les banques, l’intégration de l’identité numérique de niveau substantiel peut revêtir un caractère stratégique pour plusieurs raisons :

- Amélioration de la relation client : En offrant la possibilité d’accéder à un ensemble de services de manière fluide et unifiée, la proposition d’une identité numérique répond à un besoin digital fondamental. Plus question d’attendre ou de remplir des informations à la volée, tout doit désormais être à portée de main pour une entrée en relation plus facile. Côté connexion, l’utilisateur sera en mesure d’accéder aux différents services de sa banque par le biais d’un seul moyen d’authentification, facilitant de facto sa navigation ;

- Renforcement de la sécurité : L’identité numérique aide à renforcer la sécurité des transactions en ligne en proposant des solutions d’authentification forte et en réduisant les risques de fraude. Les banques peuvent ainsi proposer des services en ligne plus sûrs et plus fiables pour leurs clients. Enfin, le recours à une identité numérique de bon niveau de garantie contribue à lutter contre l’usurpation et la fraude à l’identité ;

- Optimisation des processus internes & conformité : L’identité numérique facilite l’optimisation de processus internes pour les banques, en réduisant les coûts et en accélérant les délais de traitement. Plus besoin de vérifier l’ensemble des informations d’identité fournies par un client dans le cadre d’une entrée en relation ou d’une transaction, l’identité numérique en est le garant. Les banques peuvent désormais automatiser de nombreuses tâches administratives et réduire les temps d’attente pour les clients. Cela a in fine un impact positif sur les coûts et la rentabilité de l’opérateur financier.

- Conformité aux exigences réglementaires : La souscription par un utilisateur à des services bancaires par une identité numérique de niveau de garantie substantiel résout également un défi de taille pour les banques. Faisant face à des exigences réglementaires toujours plus grandes en matière de LCB-FT (Lutte Contre le Blanchiment et Financement du Terrorisme), l’implémentation de l’identité numérique leur permettrait de renforcer leur dispositif KYC, tout en améliorant leur niveau de conformité.

Identité numérique de niveau substantiel : quels avantages pour les utilisateurs ?

L’authentification à des services en ligne reste toujours un point d’achoppement pour tout utilisateur. Entre mots de passe complexes, authentification à deux facteurs, comptes à créer et adresses email à valider, il est parfois difficile de se résoudre à se lancer dans un énième processus d’onboarding.

Pourtant, en améliorant la fluidité et la simplicité des interactions avec les services en ligne, tout en garantissant la protection des utilisateurs, l’identité numérique incarne une solution séduisante. Grâce à elle, plus besoin de fournir les mêmes informations personnelles lors de la souscription à différents produits ou services financiers. En créant une identité de très bon niveau de garantie, l’utilisateur est désormais en mesure de se connecter facilement à ses services en ligne – que ce soit la banque de détail, la bourse, ou l’assurance – sans avoir à saisir des identifiants et mots de passe spécifiques à chaque service. N’ayant plus à enregistrer plusieurs fois les mêmes données, l’expérience utilisateur globale se retrouve grandement améliorée pour l’utilisateur.

A l’heure où la protection des données personnelles (RGPD) et de la vie privée est un enjeu majeur de nos sociétés, l’identité numérique apporte également son lot de garanties dans ce domaine. Grâce à l’identité numérique, les utilisateurs ne partagent que la ou les données nécessaires au service en ligne, tout en conservant le contrôle de leur identité numérique. Cette approche est différente de celle des documents d’identité physiques, où les utilisateurs les partagent en intégralité, même lorsque seule la date de naissance est nécessaire pour l’accès au service par exemple.

Identité numérique : le succès par l’anticipation

Bien que l’avenir tend à l’unification des expériences d’identification, le chemin à parcourir est encore long et parsemé d’embuches. Bien que l’identité numérique de niveau substantiel implique des défis technologiques majeurs, elle a cependant beaucoup à apporter au monde de la banque. Meilleure sécurisation des transactions, plus grande flexibilité dans le parcours client et respect des exigences en matière de conformité, sont autant d’avantages qui peuvent lui être prêtés. Plus qu’une opportunité commerciale, c’est désormais un changement de paradigme qui va s’opérer, que ce soit au profit des consommateurs ou celui des banques. L’anticiper, c’est aussi garantir une feuille de route plus sereine pour son activité digitale. Les banques qui seront en mesure d’y parvenir, joueront un rôle majeur dans l’écosystème de l’identité.

Tout ce que vous devez savoir sur le référentiel PVID

Par

Mallaury Marie

Content Manager chez IDnow

Rejoignez Mallaury sur LinkedIn