L’argent sale est considéré comme une menace majeure pour la stabilité du système financier depuis la fin des années 80. Que peut-on faire de plus pour lutter contre le blanchiment ?

En 1989, le Groupe d’action financière (GAFI) a été créé pour faire face à de nouvelles menaces émergentes, le blanchiment d’argent et le financement du terrorisme, et pour apporter au système financier la stabilité dont il avait besoin.

Mais plus de 30 ans plus tard, les dangers du blanchiment d’argent sont toujours bien présents. Selon l’Office des Nations unies contre la drogue et le crime, jusqu’à 2 000 milliards de dollars sont blanchis chaque année.

Dans un rapport de juin 2023, l’Autorité bancaire européenne révèle que les risques de blanchiment de capitaux et de financement du terrorisme ne sont toujours pas gérés efficacement par les établissements de paiement de l’UE, et cite notamment des contrôles LCB-FT internes insuffisants. Dans ce rapport, on apprend que les établissements de paiement aux dispositifs LCB-FT insuffisants parviennent tout de même à exercer des activités dans l’UE en créant des entités dans les États membres où les processus de contrôle sont moins stricts.

Le blanchiment d’argent déséquilibre la stabilité des systèmes monétaires, peut mettre en péril la solidité d’une banque, affecte la légalité des transactions financières et perturbe considérablement les taux de change en raison du transfert non anticipé d’actifs à travers les frontières.

Que peut-on faire de plus et comment mieux protéger son entreprise et ses clients contre ce fléau ? Voici quelques signaux d’alerte qui permettent de mieux repérer les tentatives de blanchiment.

Qu’est-ce que le blanchiment d’argent ?

En bref, le blanchiment d’argent consiste à dissimuler la source de fonds mal acquis et à les injecter dans le système financier classique. L’article 324.1 du code pénal en donne la définition suivante :

Le blanchiment d’argent est le fait de faciliter, par tout moyen, la justification mensongère de l’origine des biens ou des revenus de l’auteur d’un crime ou d’un délit ayant procuré à celui-ci un profit direct ou indirect.

Code pénal, article 324.1 (2013)

Pour en savoir plus sur le blanchiment d’argent, découvrez notre article de blog Quelles sont les 3 étapes du blanchiment d’argent ?.

Les moyens de lutte des organisations

Le blanchiment d’argent étant par nature transnational, de nombreuses coalitions internationales ont été mises en place pour s’attaquer au problème. Parmi les principaux groupes de lutte contre le blanchiment de capitaux et autres infractions associées, on peut citer le GAFI, le Groupe Egmont (composé de 166 cellules de renseignement financier [CRF]), Interpol, Europol et l’ONUDC.

Différents cadres juridiques et réglementations ont également été créés pour soutenir la lutte contre le blanchiment d’argent. L’Union européenne a ainsi émis une série de directives anti-blanchiment (la plus récente étant la 6e directive LCB-FT) prévoyant différents critères, outils et processus pour les pays de l’UE, leurs autorités respectives et certaines « entités assujetties ».

Une proposition dans le cadre d’un paquet législatif visant à renforcer les règles européennes LCB-FT a également posé les bases de la création d’un organisme supranational, l’Autorité de lutte contre le blanchiment de capitaux (AMLA), qui devrait être créée cette année et devenir pleinement opérationnelle d’ici 2026.

6 signaux pour détecter une tentative de blanchiment d’argent

- Des transactions inhabituelles : des types de transactions atypiques peuvent révéler une manœuvre de blanchiment d’argent. Des transactions très rapides, une augmentation significative de leur fréquence ou de leur valeur, des modèles de structuration cherchant à fractionner les dépôts ou des transactions qui ne correspondent pas aux habitudes du client sont autant d’éléments qui doivent vous alerter et peuvent révéler des activités suspectes.

- Le recours à l’argent liquide en grande quantité : l’argent liquide étant le principal vecteur du blanchiment d’argent, les entreprises qui manipulent des espèces sont une cible de choix pour les acteurs malveillants. Ces entreprises représentent une opportunité rare de transférer des fonds tout en bénéficiant d’une surveillance extrêmement limitée et de moyens relativement faciles d’échapper aux contrôles. Les entreprises qui réalisent un important volume de transactions en liquide (casinos, restaurants, épiceries) ou qui n’ont pas de raison apparente de manipuler des espèces (entreprises du BTP, prestataires de services) sont susceptibles de contribuer à des systèmes de blanchiment d’argent. D’importants contrôles ont donc été mis en place dans le cadre de différentes réglementations afin de limiter au maximum le blanchiment d’argent — notamment des seuils de déclaration pour les transactions en espèces, les dépôts ou les retraits.

- Certaines relations avec des tiers : trouver les bénéficiaires ultimes des entreprises installées dans les paradis fiscaux est un combat difficile et le restera, en particulier dans les pays où la réglementation est peu précise. Les acteurs malveillants peuvent utiliser des tiers pour créer des chaînes de transactions complexes, impliquant plusieurs comptes ou intermédiaires, afin de masquer les traces et la source des fonds illicites. Certains systèmes de blanchiment font également appel à des structures de propriété internationales complexes et utilisent des sociétés-écrans ou offshore avec des prête-noms pour dissimuler le nom du ou des bénéficiaires ultimes. Les transactions effectuées par des personnes politiquement exposées doivent également être prises en compte lors de la recherche de signaux pouvant indiquer du blanchiment d’argent.

- Des zones géographiques spécifiques : certains pays sont plus exposés que d’autres à la corruption, au crime organisé et au blanchiment d’argent, en raison de systèmes réglementaires insuffisants et d’autorités relativement laxistes. Lors du contrôle des transactions, les données de géolocalisation peuvent donc être un facteur à prendre en compte pour détecter des activités suspectes. L’indice de Bâle sur la lutte contre le blanchiment d’argent (Basel AML Index en anglais) et l’indice de perception de la corruption peuvent ici contribuer à mieux évaluer les risques de blanchiment d’argent par pays.

- Des systèmes financiers défaillants : « trouver la faille » pourrait être la devise des professionnels du blanchiment d’argent. Corruption, absence de normes KYC/LCB-FT ou cadre réglementaire insuffisant : certains systèmes financiers permettent plus facilement que d’autres de blanchir de l’argent. Et plus précisément, la faiblesse des processus de vigilance raisonnable ou des contrôles internes au sein d’une institution financière est particulièrement intéressante pour les personnes qui cherchent à dissimuler l’origine de leurs fonds.

- Le blanchiment d’argent 2.0 : la révolution digitale et l’évolution technologique ont considérablement facilité le blanchiment d’argent, avec des opportunités quasi infinies. L’émergence des cryptomonnaies et des actifs virtuels offre un niveau supplémentaire d’anonymat qui peut être exploité, en plus des échanges décentralisés ou peer-to-peer. À titre d’exemple, on peut considérer comme suspects des fonds transitant par un compte et convertis instantanément en cryptomonnaie.

Les marketplaces du darknet facilitent également les transactions illicites et permettent d’utiliser des identités fictives. Les visiteurs du darknet peuvent dissimuler leur identité ou leur localisation grâce à des protocoles spécifiques, des VPN ou des serveurs proxy.

Quels sont les mesures de lutte contre le blanchiment d’argent et les mécanismes de dissuasion ?

La lutte contre le blanchiment d’argent passe avant tout par un programme LCB-FT solide. Les pays dotés d’un robuste cadre réglementaire LCB-FT appliquent désormais des amendes et des sanctions administratives aux acteurs qui ne disposent pas d’un programme LCB-FT efficace. En France par exemple, l’Autorité de contrôle prudentiel et de résolution (ACPR), chargée de surveiller l’activité des banques et des assurances, peut infliger des amendes allant jusqu’à 100 millions d’euros ou 10 % du chiffre d’affaires annuel d’une entreprise.

Pour rester conforme à la réglementation et éviter d’être sanctionné par les autorités, de voir sa réputation entachée ou de risquer une amende, voici trois axes d’amélioration possibles :

- Les processus KYC : mettre en place des processus de connaissance client « KYC » ou « Know Your Customer » robustes est indispensable pour toute institution financière. Cela signifie notamment vérifier l’identité des clients, comprendre quelles sont leurs activités et évaluer dans quelle mesure les fonds utilisés lors des transactions sont légitimes. Certains clients considérés comme à risque, tels que les PPE ou les grandes fortunes, peuvent aussi devoir faire l’objet de mesures de vigilance renforcées. Les obligations KYC sont aujourd’hui largement décrites dans des réglementations nationales ou supranationales, telles que les directives LCB-FT en Europe.

- Le suivi des transactions et le reporting : le suivi des transactions joue un rôle essentiel dans la lutte contre le blanchiment d’argent, car il permet d’identifier et de signaler les transactions financières suspectes en vue d’une investigation. L’analyse basée sur des règles et sur le comportement, la détection d’activités inhabituelles et la surveillance en temps réel sont autant de stratégies qui peuvent aider à détecter des actions suspectes et servir d’éléments à charge lors d’une enquête.

- La collaboration et le partage d’informations : les institutions financières sont tenues d’effectuer des déclarations d’activités suspectes (DAS) via des canaux spécifiques auprès de leurs autorités respectives dès lors qu’il existe une suspicion de blanchiment d’argent. Renforcer les partenariats public-privé est donc l’un des principaux moyens de lutter efficacement contre le blanchiment de capitaux. Le problème du blanchiment d’argent étant mondial, il nécessite également une coopération internationale et un partage d’informations entre les différents pays et instances de régulation. La collaboration facilite l’échange de renseignements, soutient les investigations et permet de tracer et de récupérer les avoirs illicites au-delà des frontières.

La lutte contre le blanchiment d’argent : un enjeu de sécurité

Le blanchiment de capitaux constitue une menace importante pour l’intégrité des systèmes financiers et peut avoir de graves conséquences pour la sécurité mondiale. Selon le Fonds monétaire international, « les pays avec des dispositifs LCB-FT peu efficaces s’exposent aux conséquences négatives que les grandes organisations criminelles internationales peuvent avoir sur leur croissance économique et leur stabilité financière ».

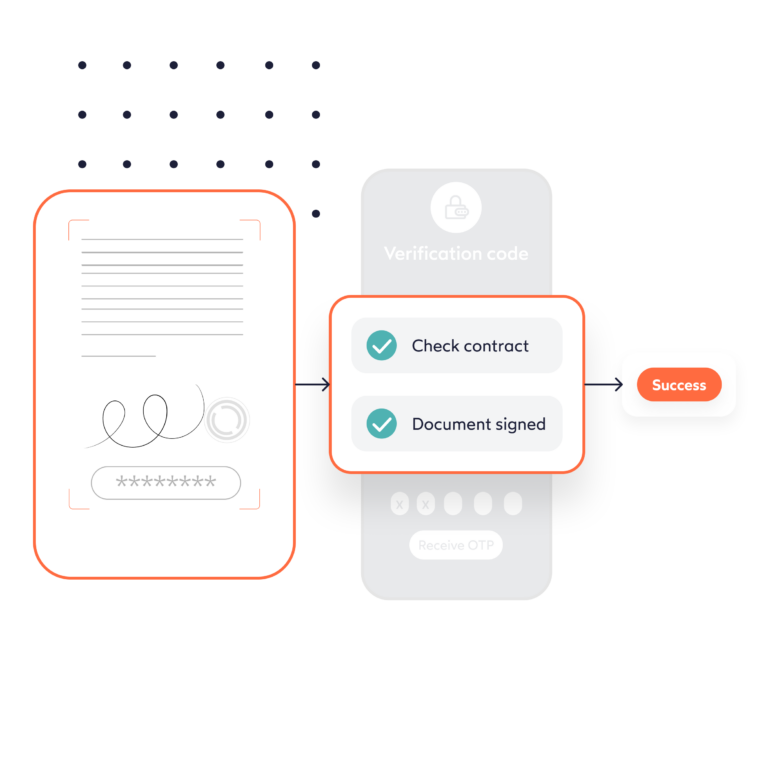

Grâce à la technologie interne de prévention de la fraude d’IDnow, vous pouvez aujourd’hui procéder à des vérifications d’identité afin d’empêcher les activités frauduleuses telles que le piratage de compte, l’usurpation d’identité et le blanchiment d’argent.

Foire aux questions (FAQ)

Quels sont les principaux signaux à repérer en matière de lutte contre le blanchiment d’argent ?

Les signaux d’alerte les plus courants sont les suivants : transactions importantes en espèces, structuration des transactions pour éviter les seuils de déclaration, mouvements rapides de fonds, activités inhabituelles des clients, absence de justification commerciale, relations avec des clients non-résidents ou des personnes politiquement exposées, transactions offshore, entités non enregistrées ou non agréées, et absence de documentation appropriée

Quel signal peut révéler une tentative de blanchiment d’argent ?

Un exemple de signal d’alerte en matière de lutte contre le blanchiment d’argent est une augmentation soudaine et inexpliquée des dépôts ou des retraits d’espèces sur le compte d’un client. Par exemple, si un client qui effectue habituellement de petites transactions commence soudainement à déposer ou à retirer des montants substantiels en espèces sans raison apparente, cela pourrait indiquer une activité potentielle de blanchiment d’argent.

Quels sont les signaux à surveiller dans le secteur bancaire ?

Dans le secteur bancaire, des dépôts ou des retraits d’espèces inhabituels, des mouvements de fonds rapides, des comptes multiples portant des noms similaires ou un comportement inhabituel des clients peuvent indiquer des activités de blanchiment d’argent, ce qui nécessite une enquête plus approfondie ou l’envoi d’une déclaration d’activités suspectes (DAS)

Par

Olivier Artus

Senior Sales Director Global Financial Services chez IDnow

Rejoignez Olivier sur LinkedIn