Découvrez les perspectives d’experts en finance, cryptomonnaies et jeux d’argent sur les principales évolutions réglementaires et technologiques de l’année 2023, ainsi que les tendances 2024 du secteur de la vérification d’identité.

On clique, on fait défiler, on prend des selfies et on « appuie deux fois sur le bouton latéral » tous les jours.

Alors que 2024 se rapproche, on peut affirmer sans risque que nous passons l’essentiel de nos vies en ligne, à titre personnel ou professionnel.

Il est fort probable qu’à court ou moyen terme, nos identités numériques deviendront plus dignes de confiance voire plus efficaces que notre incarnation physique – capables de s’inscrire, de réaliser des transactions et d’être reconnues plus rapidement en ligne qu’en personne.

Le digital a révolutionné tous les secteurs. C’est aujourd’hui un fait, et non plus une idée farfelue qui relèverait de la science-fiction. On achète, on vend, on épargne, on réalise des transactions, on s’abonne et on joue – le tout de manière virtuelle, souvent sans interaction physique avec qui que ce soit (ni en ligne ni en personne).

Mais plus nous passons du temps en ligne, plus il devient important de pouvoir prouver notre identité. Prouver que nous sommes bien qui nous prétendons être, et que les personnes avec lesquelles nous interagissons sont bien qui elles prétendent être. C’est là qu’entrent en jeu la réglementation, les recommandations et les protocoles en vigueur, tels que la vérification d’identité et le processus Know Your Customer (KYC). Les lois permettent notamment de garantir que les utilisateurs en ligne se comportent de manière appropriée et juridiquement contraignante.

Responsabilité ou anonymat

Mais qu’en est-il du droit de l’internaute à rester anonyme et, plus important encore, de son droit à la vie privée ?

Le désir d’anonymat n’est pas nécessairement lié à la volonté de se livrer à des activités illégales à l’abri des regards indiscrets, mais plutôt à une véritable inquiétude quant à la manière dont les données personnelles pourraient être piratées et tracées, voire utilisées à des fins frauduleuses.

L’équilibre entre la responsabilité et l’anonymat est un casse-tête depuis que l’Internet existe et une pomme de discorde à chaque fois qu’une nouvelle réglementation ou un nouveau cadre est créé. Les discussions houleuses actuelles sur la proposition de mise à jour du règlement eIDAS (Electronic Identification, Authentication and trust Services) en sont le parfait exemple. Nous en reparlerons plus loin.

Quoi qu’en disent les géants des technologies, il n’existe pas de solution simple permettant de garantir à la fois l’anonymat et le respect de la vie privée. Si tel était le cas, aucune entreprise ne se verrait infliger d’amende pour non-respect des règles LCB-FT ou KYC, les utilisateurs ne seraient jamais victimes de fraude et Internet serait un pays merveilleux sans aucune criminalité financière, ni escroquerie ou incitation à la haine.

Malheureusement, ce n’est pas le cas.

Une réponse possible réside dans un juste équilibre entre les besoins de l’entreprise et ceux du consommateur, dans un dialogue ouvert et constant entre les instances de régulation et les professionnels du secteur pour un marché à la fois sûr et attractif, et dans le déploiement intelligent de technologies afin d’optimiser les processus tout en assurant une expérience de qualité pour le client.

Dans cet article de blog, nous avons échangé avec les personnes précédemment interrogées dans série d’interviews, pour découvrir les évolutions du secteur qui les ont surpris en 2023 et les tendances qui devraient avoir le plus d’impact en 2024.

Au sommaire

Est-ce que c’est vraiment vous, ou bien juste votre identité ?

D’après les prévisions, le marché mondial des solutions d’identité numérique devrait passer de 34,5 milliards de dollars en 2023 à 83,2 milliards de dollars d’ici 2028. Les principales raisons de ce boom sont l’utilisation croissante des services en ligne (avec un nombre de secteurs et de cas d’utilisation toujours plus important), de nouveaux services plus performants basés sur l’IA et le machine learning, et l’essor de l’adoption des solutions de gestion d’identité par les PME.

Le marché de la vérification de l’identité numérique ne s’est jamais aussi bien porté. 61 milliards de vérifications d’identité numérique ont été enregistrées en 2023, un chiffre qui devrait augmenter de 16 % pour atteindre 71 milliards fin 2024. Dans un monde qui ne compte que 8 milliards d’habitants, ces chiffres sont tout simplement stupéfiants.

La banque traditionnelle est-elle morte ?

Sans surprise, compte tenu de l’importance des contrôles d’identité dans des secteurs fortement réglementés comme les services financiers, le secteur bancaire se taillera la part du lion en matière de contrôles d’identité en 2023 (37 milliards), soit plus de la moitié du marché mondial de l’identification. L’époque où l’on se rendait dans les agences pour vérifier son identité, ouvrir un compte bancaire ou effectuer une transaction est bientôt révolue.

En 2023, nous avons observé un intérêt croissant pour les Fintechs, y compris les néobanques. La tendance au « tout numérique » n’est certainement pas passée inaperçue dans les banques traditionnelles, qui s’intéressent désormais aux technologies et aux partenaires susceptibles de les aider à améliorer des aspects tels que l’expérience utilisateur.

Jason Tucker-Feltham, Global Head of Crypto and Fintech chez IDnow

L’usage des technologies pour gagner en efficacité, améliorer l’expérience client et in fine réduire la fraude est devenue incontournable, indépendamment du secteur — mais d’autant plus dans les services financiers. Ces derniers sont souvent à la pointe de l’innovation technologique et jouent un rôle prépondérant dans la création d’environnements plus sécurisés pour les transactions.

Il n’est donc pas étonnant que le boom du nombre de vérifications d’identité soit largement dû à l’adoption par les banques de méthodes de vérification d’identité biométrique afin de lutter contre la fraude, en particulier le piratage de compte et la fraude par absence de carte.

« Sans surprise, les services financiers restent le secteur le plus exposé aux fraudeurs », a déclaré Lovro Persen, Director of Document and Fraud chez IDnow. « Les fraudeurs et les technologies dont ils disposent sont de plus en plus sophistiqués. »

Prévenir la fraude, ou l’éternel jeu du chat et de la souris

Les sommes d’argent perdues à cause de la fraude sont incommensurables.

Faisant le bilan de l’année 2023, notre expert Lovro a déclaré que trois choses l’ont surpris :

« Tout d’abord, l’essor fulgurant de l’ingénierie sociale, qui va des appels téléphoniques aux SMS en passant par les courriels et le phishing : tout a augmenté. La deuxième surprise, c’est que la fraude papier a presque complètement disparu — elle n’est pas nulle, mais a considérablement diminué. Malheureusement, la qualité des faux documents s’est notoirement améliorée, et la production d’hologrammes a atteint un tel niveau qu’il est devenu vraiment difficile de les détecter. »

Le troisième point qui a étonné Lovro en 2023 est la capacité d’innovation de nombreux fraudeurs en matière d’utilisation de la fraude synthétique, des identités synthétiques et des « deepfakes ».

Je pensais qu’il faudrait encore plusieurs années avant d’atteindre un tel niveau. Jusqu’à très récemment, la fraude synthétique était très rudimentaire, mais elle s’améliore et devient de plus en plus sophistiquée.

Lovro Persen, Director of Document and Fraud chez IDnow

Les méthodes de vérification d’identité (telles que les contrôles de présence) ont fait leurs preuves pour prévenir l’usurpation d’identité et d’autres types de fraudes, et les entreprises qui n’ont pas appliqué de méthodes de vérification biométrique en 2023 devraient le faire sans tarder en 2024 afin de protéger leur activité, leurs clients et leur réputation.

Si l’utilisation des dernières technologies de vérification d’identité peut réellement aider les entreprises à mieux connaître leurs clients (et donc à prévenir la fraude), il existe certains types d’ingénierie sociale, tels que la fraude sentimentale et le pig butchering qui tirent parti de nos failles émotionnelles et contre lesquelles il est plus difficile de se prémunir.

Paul Stratton, ancien officier de police et spécialiste de la fraude, reconnaît que l’augmentation de l’ingénierie sociale est une tendance inquiétante qui se poursuivra malheureusement en 2024 et au-delà.

« La fraude sentimentale et les fraudes à la “victimation répétée” (par exemple, la victime d’une fraude sentimentale subit ensuite une fraude à l’investissement) vont continuer à se développer. Il est pratiquement impossible de rompre le cycle de la manipulation et de la coercition lorsque la personne croit que tout cela est légitime… C’est à ce moment-là que les banques et les institutions financières doivent intervenir. »

Pour Jinisha Bhatt, enquêtrice spécialisée dans la lutte contre le blanchiment d’argent et la fraude aux cryptomonnaies, il est également important de tenir compte du lien entre l’ingénierie sociale et la traite des êtres humains.

Aujourd’hui, des groupes d’escrocs très organisés sévissent dans des pays comme le Cambodge, le Laos et le Myanmar et obligent des « travailleurs » à préparer, manipuler et escroquer des victimes de fraude sentimentale et fraude à l’investissement dans le monde entier.

Jinisha Bhatt, enquêtrice spécialisée dans la lutte contre le blanchiment d’argent et la fraude aux cryptomonnaies.

« Plus le nombre de victimes de fraude financière est important, plus la demande de travailleurs dans les “usines à escroquerie” est élevée. C’est une machine qui continue à s’auto-alimenter à un coût ingérable pour les êtres humains à chaque extrémité du processus. Sans pour autant négliger nos efforts de prévention du pig butchering, nous devons continuer à développer la coopération internationale entre les autorités et renforcer les sanctions en cas de violation des droits de l’homme pour les organisations et les personnes qui tirent profit de ce crime. »

Quelle que soit la raison pour laquelle les banques ou toute autre organisation choisissent de revoir leur processus d’onboarding et leurs contrôles internes, une solution de vérification d’identité capable de répondre aux trois objectifs ci-dessus (meilleure efficacité, meilleure expérience client, réduction de la fraude) accélérera encore l’adoption de masse des outils digitaux de vérification d’identité.

Les consommateurs hésitent aujourd’hui de plus en plus à partager leurs informations personnelles, entre des inquiétudes liées à la protection de la vie privée ou la sécurité des données et l’essor des cas d’usurpation d’identité, de fraude à l’identité synthétique ou de piratage de compte. C’est pourquoi les entreprises doivent passer d’un parcours utilisateur « light » à un parcours utilisateur « du juste effort » afin de non seulement dissuader les fraudeurs, mais aussi de rassurer les consommateurs quant au sérieux du processus d’onboarding. L’objectif étant de trouver le juste équilibre entre simplicité et sécurité, pour un consommateur en confiance.

La fin de l’insouciance : l’année où les cryptomonnaies ont dû grandir

En tant que secteur qui par définition remet en question les limites des systèmes et structures en place, il est logique que de nombreuses entreprises crypto testent de nouvelles manières de gérer leur activité, certaines prenant même le risque de renoncer aux contrôles KYC traditionnels. Si 2023 s’est avérée une année importante et plutôt stabilisatrice pour le secteur, avec notamment l’apparition du cadre réglementaire MiCA, elle a également été quelque peu troublée.

« Ce qui m’a le plus surpris en 2023, c’est l’ampleur des turbulences. Certains procès sont d’ailleurs toujours en cours pour de nombreux acteurs majeurs du monde crypto. Mais il est rassurant de constater que cela n’a pas ralenti l’innovation, qui est l’ADN des cryptomonnaies. Nous avons par exemple vu arriver Worldcoin, qui est une nouvelle approche de l’identité et de la preuve d’identité, et c’est ce type de projet qui montre que le secteur crypto avance dans la bonne direction », a déclaré Jason.

La condamnation du fondateur de FTX pour blanchiment d’argent et fraude a créé une véritable onde de choc, mais doit aussi être vue comme une mise en garde envoyée au jeune secteur des cryptomonnaies afin de l’enjoindre à respecter les règles applicables aux services financiers, notamment les directives anti-blanchiment d’argent et les processus KYC. La fin de l’insouciance pour les cryptomonnaies ? Même si ce n’est pas le cas, l’époque des transactions dans l’anonymat le plus complet et sans aucune restriction et des célébrités qui font la promotion de plateformes non réglementées est bel et bien révolue.

Alors que le secteur de la vérification d’identité en ligne (et dans une certaine mesure la tech au sens large) ne manqueront pas d’admirer les idées originales des acteurs crypto pour sortir des sentiers battus en 2023, les instances de régulation commencent à perdre patience. Et comme 2024 sera probablement l’année où le règlement sur les transferts de fonds entrera en vigueur, cette patience risque d’atteindre vite ses limites.

Certaines voix affirment que les règles actuelles et futures applicables aux crypto sont trop sévères, voire inapplicables, tout particulièrement les nouvelles réglementations britanniques pour la promotion des cryptomonnaies.

« Nous sommes sur le point de voir de nouvelles personnes et de nouveaux flux arriver dans l’univers crypto, ce qui est très positif et devrait nous amener vers un environnement crypto plus favorable en 2024. En mars de l’année prochaine aura également lieu le prochain halving du bitcoin, ce qui est toujours un événement sur le marché crypto, car il signifie que la prime de minage de chaque nouveau bitcoin est divisée par deux.

Réflexion sur la réglementation : parier sur un avenir en ligne

Le rôle de la réglementation est essentiellement de créer des cadres réglementaires qui non seulement protègent le consommateur, mais offrent également un environnement attractif pour les opérateurs — et on peut dire que les instances internationales n’ont pas chômé cette année.

Qu’il s’agisse des cadres crypto mentionnés plus haut ou de la révision des réglementations existantes, 2023 a rappelé à chaque secteur, en particulier celui des jeux d’argent, l’importance et l’intérêt d’une réglementation régulièrement mise à jour.

« L’une des principales surprises de 2023 dans l’industrie du jeu est que le Brésil est à présent sur la bonne voie pour réglementer à la fois les paris sportifs et les casinos en ligne. C’est une excellente nouvelle, car la réglementation de l’ensemble des produits existants est essentielle au succès du marché brésilien — notamment la possibilité pour les autorités de sanctionner le marché gris des opérateurs non déclarés », a déclaré Martin Lycka, SVP American Regulatory Affairs and Responsible Gambling chez Entain.

« Toujours en Amérique latine, le Pérou et le Chili envisagent une prochaine réglementation en 2023, et je pense que les marchés et les régulateurs d’Amérique du Nord suivront de près l’évolution de ces procédures. »

Notre propre expert en jeux d’argent, Roger Redfearn-Tyrzyk, partage l’enthousiasme de Martin concernant le marché des jeux d’argent en ligne en Amérique latine et s’est dit agréablement surpris par la rapidité avec laquelle une nouvelle réglementation a vu le jour au Brésil.

Mais 2023 a aussi apporté son lot de surprises.

L’une de mes principales surprises a été d’apprendre qu’un nombre croissant de joueurs allemands se tournaient vers le marché gris, en partie à cause des taux d’imposition élevés auxquels sont soumises les plateformes réglementées et des diverses restrictions imposées aux joueurs.

Roger Redfearn-Tyrzyk, Director of Global Gambling chez IDnow

Ces restrictions incluent des intervalles d’au moins 5 secondes, une mise maximale de 1 € et un plafond d’approvisionnement de 1 000 € par mois sur l’ensemble des opérateurs licenciés. Afin de réduire les coûts, les opérateurs qui respectent les règles et détiennent une licence en Allemagne pourraient décider de se retirer du marché, de réduire le budget alloué au sponsoring (ce qui aura un impact négatif sur le sport amateur) ou de se tourner vers d’autres pays.

« C’est une situation perdant-perdant, et qui n’est pas très bonne pour l’économie allemande, mais je reste persuadé que les autorités prendront le temps d’étudier la situation et peut-être de réviser leur stratégie fiscale. »

« Malheureusement, à l’instar de l’exode des joueurs en Allemagne, je crains qu’en 2024, les joueurs britanniques ne commencent à se tourner vers le marché gris, à moins que les changements réglementaires à venir ne soient attractifs à la fois pour le marché et pour les joueurs. »

La réglementation peut-elle avoir un impact négatif sur la croissance d’un marché ? Pour Martin, il s’agit d’un équilibre à trouver.

« J’enfonce peut-être des portes ouvertes, mais si une nouvelle réglementation obligatoire apparaît, c’est pour une bonne raison à long terme et c’est de l’argent qui vaut la peine d’être dépensé. Mais la frontière est mince entre une réglementation coûteuse qui n’apporte pas grand-chose et une réglementation efficace. »

Si le secteur des jeux d’argent peut nous apprendre quelque chose, c’est que vu le rythme auquel évolue le monde digital, il est essentiel de disposer de cadres et de directives agiles afin de garantir un environnement juste et transparent à tous les acteurs du secteur.

Jeux d’argent en ligne : la réglementation en Europe

Trouver le juste équilibre : le rôle de la réglementation

Quel que soit le secteur, il n’existe aucun règlement ni processus aussi importants dans le monde de l’identification en ligne que le KYC. C’est pourquoi un processus KYC quel qu’il soit est obligatoire dans la plupart des secteurs, y compris les services financiers, le monde crypto, les jeux d’argent et autres. Bien que ses origines remontent à 1970, avec l’adoption du Bank Secrecy Act (loi sur le secret bancaire), la réglementation et les critères KYC sont régulièrement mis à jour, les principales révisions ayant eu lieu à la suite des attentats terroristes du 11 septembre 2001 et de la crise financière mondiale de 2008.

Le processus KYC peut également être modifié lorsque des changements sont apportés aux réglementations associées, telles que la directive anti-blanchiment.

Jinisha a été agréablement surprise par certains des développements de cette année en matière de lutte contre le blanchiment d’argent et attend avec impatience l’effet domino d’une législation plus claire et plus cohérente.

“Après des centaines d’itérations des régimes de lutte contre le blanchiment d’argent et des conversations interminables sur les registres de bénéficiaires ultimes, il semble que le secteur mondial de la criminalité financière soit prêt à se mobiliser en faveur d’une véritable « transparence ». Selon Transparency International, 132 pays se sont engagés à mettre en place des registres de bénéficiaires effectifs. De nombreux pays du G7 et du G20 ont adopté la norme “Open Ownership’s Beneficial Ownership Data Standard” afin de garantir l’interopérabilité de leurs registres nationaux avec ceux du reste du monde. Ces normes nous aideront à terme à révéler les liens entre des sociétés-écrans opaques, les personnes qui se soustraient aux sanctions et les personnes politiquement exposées dans le monde entier.”

Si les concepts de lutte contre le blanchiment d’argent et de KYC sont restés les mêmes au fil du temps, l’importance et la manière dont ils sont utilisés ont radicalement changé.

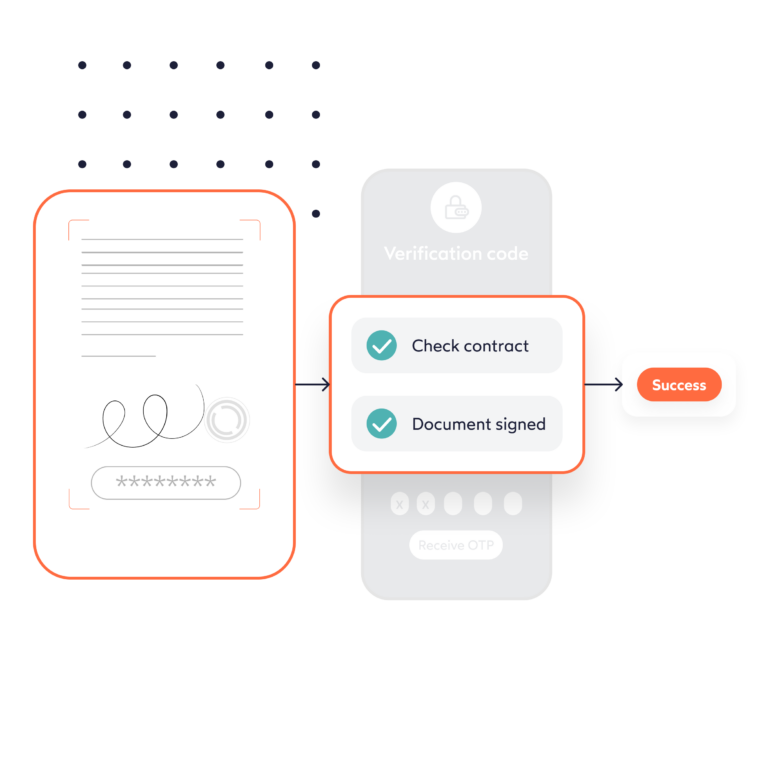

« Les banques commencent à comprendre que les contrôles KYC peuvent être intégrés de manière transparente dans le processus d’inscription des clients, ce qui évite à ces derniers de les subir par la suite », déclare Vivek Mishra, directeur des opérations chez WNS.

« Les solutions d’identification digitales sont également de plus en plus utilisées pour permettre aux clients de vérifier leur identité en ligne sans devoir présenter de preuve physique. Cet accent mis sur l’expérience client est une bonne chose, cela indique que les banques commencent enfin à faire passer les besoins des clients en premier. Cela signifie que les contrôles KYC sont de plus en plus efficaces, ce qui est une excellente nouvelle pour les banques et leurs clients », a déclaré Vivek.

L’utilisation de plus en plus large du processus KYC, l’eIDAS 2.0 et les différentes législations LCB-FT ne sont que trois des réglementations et recommandations qui ont considérablement amélioré les garanties des transactions numériques pour les secteurs des marchés réglementés en 2023.

Bien que de nombreuses mesures positives aient été prises cette année selon Rayissa Armata, Director of Global Regulatory and Government Affairs chez IDnow, celle-ci souligne l’importance d’une feuille de route précise et d’une collaboration entre toutes les parties pour que l’Union européenne adopte correctement des réglementations importantes telles que l’eIDAS 2.0.

Il reste encore beaucoup à faire pour adopter un cadre qui demeure fiable, innovant et sûr. IDnow soutient pleinement l’appel à l’élaboration d’un cadre plus cohérent qui intègre l’interopérabilité, l’innovation et, surtout, la sécurité.

Rayissa Armata, Director of Global Regulatory and Government Affairs chez IDnow

Rayissa ajoute que les futurs cadres de référence devraient intégrer les éléments suivants :

- Une identification réutilisable au-delà des frontières et des secteurs (public et privé)

- Des normes en matière de développements technologiques qui offrent les niveaux de sécurité appropriés

- Une collaboration continue entre les secteurs public et privé

Pour Viky Manaila, président du Cloud Signature Consortium, les prochaines années seront déterminantes pour le secteur de l’identité numérique.

« Le règlement eIDAS 2.0 et son évolution lors du trilogue ont surpris tous les acteurs du monde de l’identité, avec certains amendements positifs et d’autres moins. Alors que l’on entre dans la dernière ligne droite, la période à venir va être déterminante pour définir les décrets d’application, les normes applicables aux nouveaux services et le mécanisme de certification, sans oublier l’interopérabilité entre les pays. »

Vous voulez en savoir plus sur eIDAS ?

2023 : l’année où l’identité numérique est devenue incontournable

L’essor cette année des solutions de vérification d’identité peut être en partie attribuée à de nouveaux cas d’utilisation, par exemple le recrutement à distance. 2023 pourrait même être considérée comme l’année où les entreprises ont commencé à explorer, ou tout du moins entrevoir, la manière dont la vérification d’identité numérique pourrait être utilisée à l’avenir.

Si certains États membres de l’UE ont développé leurs propres systèmes d’identité numérique, tels que l’application d’identité numérique ukrainienne Diia qui permet de stocker des passeports biométriques, des identifiants fiscaux et des permis de conduire afin d’accéder à des services privés et publics, d’autres adoptent une approche plus progressive. Le Royaume-Uni a ainsi introduit le Digital Identity and Attributes Trust Framework, un ensemble de règles et de normes que les fournisseurs de services de vérification d’identité doivent respecter dans certains contextes d’utilisation.

En France, l’Assemblée nationale a approuvé l’accès à une identité numérique pour tous les citoyens d’ici 2027.

Si chaque pays a naturellement sa propre vision de l’identité numérique pour ses citoyens, le succès futur de l’identité numérique et du portefeuille numérique dépendra invariablement de l’interopérabilité, à la fois entre différents secteurs (public et privé) et entre différentes régions. Cela implique par conséquent une feuille de route acceptée par toutes les parties prenantes, et donc de nombreuses discussions en amont.

En 2023, l’Institut européen des normes de télécommunications (ETSI) a publié un rapport technique analysant la divulgation sélective d’attributs et la preuve à divulgation nulle de connaissance pour le portefeuille européen d’identité numérique (EUDI).

Sebastian Elfors, Senior Architect chez IDnow et co-auteur du rapport de l’ETSI déclare : « Le rapport a suscité un vif intérêt du secteur, avec des commentaires constructifs de la part des défenseurs de l’identité auto-souveraine et des experts du W3C et de la GSMA, entre autres instances de normalisation. L’Agence européenne de cybersécurité (ENISA), l’ETSI et le CEN se tiennent prêts à fournir les normes et les systèmes de certification nécessaires pour le portefeuille EUDI et les prestataires de services de confiance qualifiés dans le cadre du règlement eIDAS 2.0. »

Viky reste prudemment optimiste quant à l’avenir de l’identité numérique : « Les nouveaux modèles économiques pour les services de preuve d’identité et l’intégration de documents d’authentification dans les wallets pourraient être le chaînon manquant de la révolution numérique. Si ces services sont conçus en gardant le client à l’esprit, ils seront massivement adoptés. Dans le cas contraire, ils deviendront une énième plateforme en ligne demandant toutes sortes d’informations personnelles. »

Bien que l’année 2023 ait été marquée par le développement de réglementations importantes telles que eIDAS 2.0 et l’introduction de nouvelles méthodes d’identification des clients telles que la reconnaissance de l’iris, tout le monde n’a pas suivi.

Je continue de m’étonner du nombre de fois où je dois saisir mon mot de passe alors qu’Apple, Google et Microsoft ont tous mis en place des passkeys. Hier encore, il m’a fallu trois essais pour me souvenir du mot de passe de mon opérateur téléphonique et j’ai dû réinitialiser le mot de passe d’un de mes comptes bancaires. Stop, assez !

David Birch, conseiller et leader d’opinion dans les services financiers numériques

David a cependant admis que l’intégration du futur permis de conduire conforme à l’ISO dans les portefeuilles de Google et d’Apple devrait accélérer leur adoption et accroître la visibilité de ces portefeuilles dans le domaine public.

« Les consommateurs vont rapidement s’habituer à ce mode de présentation des pièces d’identité, à la fois en personne et à distance », a ajouté David. Il est difficile de prédire avec certitude l’avenir de la vérification de l’identité numérique, mais il est très probable qu’elle va continuer à progresser avec des cas d’utilisation de plus en plus variés, et que les changements à venir résulteront de l’association des progrès technologiques, des nouvelles réglementations, des tendances en matière de fraude, et bien entendu, des préférences des consommateurs. »

Risques et bénéfices : l’IA et le travail du futur

Si le Collins Dictionary a nommé l’IA comme étant le mot de l’année en 2023, ce n’est pas sans raison. L’intelligence artificielle était sur toutes les lèvres (y compris celles des fraudeurs), et ce à juste titre.

Le potentiel de l’IA générative, notamment, fait rêver de nombreuses entreprises en raison de sa capacité à automatiser, augmenter et accélérer les processus de travail.

On peut donc parier à coup sûr que les entreprises continueront de tester des processus basés sur l’IA en 2024. De nombreux secteurs tirent déjà parti de l’IA pour développer l’automatisation, réduire les coûts et offrir des méthodes de vérification d’identité plus précises et optimisées.

Vivek reconnaît tout à fait l’intérêt d’une telle démarche : « Selon moi, à mesure que les banques et autres institutions financières chercheront à améliorer l’efficacité et la sécurité en 2024, les solutions bancaires et KYC alimentées par l’IA seront de plus en plus largement adoptées. »

Évidemment, il ne s’agit pas de déléguer toutes les tâches à l’IA. Si l’IA et la technologie en général peuvent offrir un avantage compétitif, la réussite en 2024 et dans le futur découlera sans aucun doute de la collaboration intelligente entre les capacités humaines et technologiques, en valorisant les atouts de chacun. Dans le domaine de la vérification d’identité, l’IA pourrait ainsi être chargée des tâches élémentaires de collecte des données, libérant les équipes afin qu’elles se consacrent à des activités plus complexes, telles que la vérification manuelle d’identité pour des cas sensibles ou une expérience client davantage personnalisée et plus qualitative.

Malheureusement, l’IA a également été détournée par les fraudeurs. Là où par le passé, les cybercriminels avaient besoin d’un certain niveau de compétences techniques pour produire de faux documents ou sites web, les fraudeurs peuvent aujourd’hui utiliser l’IA générative pour créer des documents, des images et du contenu audio ou vidéo qui semblent totalement authentiques. Une tendance qui se poursuivra en 2024.

« Je prévois une augmentation de l’utilisation de l’IA à des fins frauduleuses. Cela souligne davantage l’importance d’utiliser de manière innovante l’IA pour contrer la fraude, en plus de la reconnaissance des empreintes digitales et de l’analyse biométrique et en complément d’une intervention humaine », explique Lovro.

Votre organisation est-elle prête à relever les défis de demain ?

Inclusivité et accessibilité : pour un monde virtuel plus sûr et plus équitable

Alors que nos identités numériques sont de plus en plus intégrées dans des réglementations et cadres juridiques, il est essentiel de rappeler l’importance de la collaboration dans le but de créer un environnement en ligne plus sûr.

En 2023, IDnow a largement contribué à rendre le monde virtuel plus sûr, en devenant le seul fournisseur européen de vérification d’identité à obtenir deux certifications PVID (Prestataire de vérification d’identité à distance) au niveau « substantiel ».

IDnow est fier de sa démarche innovante dans le domaine de la vérification d’identité. Nous sommes convaincus qu’une approche multiple et holistique de l’identité permet aux entreprises de créer un meilleur rapport de confiance et de proposer une expérience client de qualité, quels que soient le pays, le secteur d’activité ou les obligations réglementaires en vigueur.

Nos équipes R&D n’ont pas ménagé leurs efforts en 2023, contribuant à des projets allant d’une boîte à outils permettant d’identifier et de réduire les biais dans les algorithmes d’intelligence artificielle à la vérification des hologrammes de sécurité. Notre équipe produit a également travaillé sans relâche pour mettre à jour, améliorer et optimiser nos services de vérification d’identité en ligne, qui sont aujourd’hui les solutions les plus complètes du marché. Ces mises à jour comprennent le système 360 Signals d’IDnow, qui détecte en temps réel les tentatives de fraude unique ou répétée en recueillant des signaux de risque à partir de données biométriques, de documents, d’appareils et d’autres sources de données.

Nous avons quelques projets passionnants dans les cartons, notamment la détection des photocopies papier, la vérification automatique de la propriété des comptes bancaires et la mise en œuvre du niveau AA des règles pour l’accessibilité des contenus web (WCAG) afin que nos services deviennent utilisables par les personnes handicapées.

L’inclusion et l’accessibilité continueront d’être un thème important en 2024 et au-delà, et les entreprises seront bientôt légalement tenues de fournir un certain niveau d’accessibilité sur leurs solutions, sous peine de sanction.

Il existe de nombreux facteurs qui expliquent les inégalités en matière de vérification d’identité. L’âge, le handicap, la neurodiversité, l’absence de documents prouvant l’identité ou l’absence de photo sont autant de problèmes que les fournisseurs de services de vérification d’identité doivent résoudre pour permettre à tous d’accéder à des services digitaux. La solution passe par un design inclusif, des adaptations technologiques et des règles répondant aux divers besoins d’accessibilité, afin de garantir un accès équitable aux services numériques pour tous. La vérification vidéo d’IDnow permet aux entreprises d’améliorer l’inclusivité, l’accessibilité, la sécurité et le confort d’utilisation pour tous les utilisateurs.

Nous collaborons avec diverses organisations internationales de police et de lutte contre la fraude, dont INTERPOL et la police scientifique française, avec qui nous échangeons des informations et partageons des bonnes pratiques.

Grâce à ces relations et à notre connaissance du secteur, nous pouvons agir rapidement et suivre les dernières tendances et évolutions du secteur afin d’offrir une solution complète de vérification d’identité conforme à toutes les normes en vigueur. Nos services de vérification d’identité permettent à nos clients issus de divers secteurs de bénéficier de notre technologie exclusive de prévention de la fraude et de notre expertise en matière de réglementation, afin d’exercer leurs activités en toute sérénité, indépendamment de leur secteur.

Par

Jody Houton

Senior Content Manager chez IDnow

Rejoignez Jody sur LinkedIn